放寬按揭 套現攻略解說!

金管局於2023年7月7日宣布放寬自用住宅物業按揭,由銀行按揭到高成數按揭保險計劃皆有放寬。當中1,750萬港元或以下自用住宅,最高可做70%按揭,貸款額上限1,050萬元,與修訂前1,000萬元以上住宅,不用按揭保險下最高只有50%,多了高達20%!這多出的20%的按揭額,善用及盡用的話,可以幫助減低加息帶來的影響。

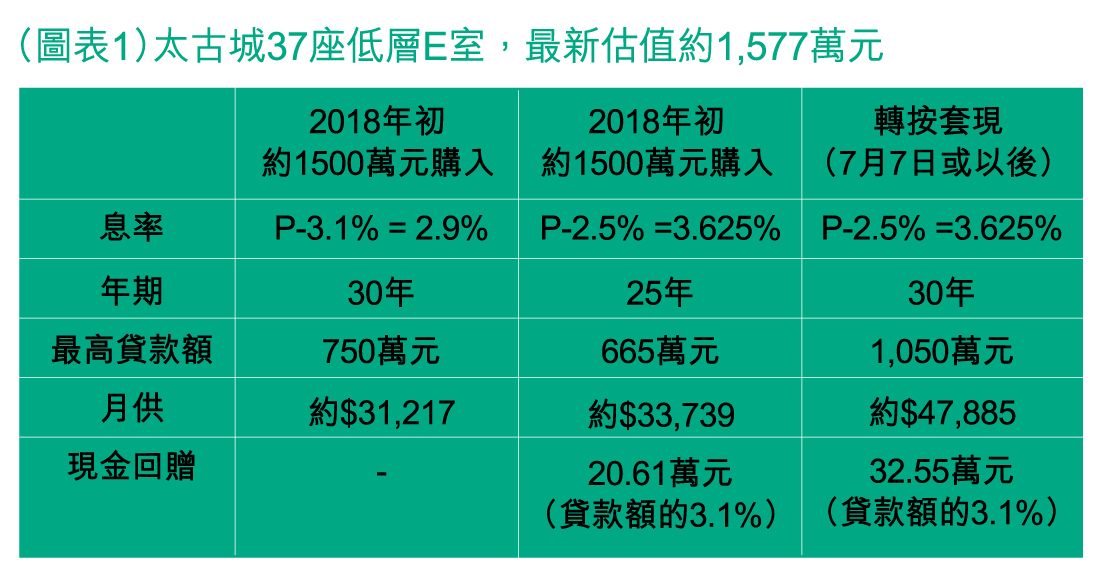

以近日接到的查詢實例來分析,有客戶於2018年購入太古城900多呎的3房單位,當時購入價約1,500萬元,現時估值大約1,600萬元,升值不算太多,但由於放寬了按揭成數,客戶由過去只可以貸款50%(約750萬元),至現時在非按保之下,最高可貸款1,050萬元,單睇「面數」已可套現多約300萬元,如計算客戶已供款近5年,未還貸款額為僅約665萬元計,實際可套現約385萬元。如客戶現時轉按兼用盡套現額度至貸款1,050萬元,可賺到32.55萬元現金回贈(部分銀行有高達貸款額的3.1%),較不套現只用餘下貸款額及年期做平手轉按,現金回贈多近12萬元。(見圖表1)

上述套現所得資金385萬元,如全數放於高息存款戶口當作流動資金,可以賺到相等於供樓的利息(3.625厘),即大約每月有約1.1萬元。如果放到銀行做定期,現時保守計也有逾4厘,則每月有約1.28萬元,絕對有助抵銷加息的影響。

如果原有物業為聯名持有,現時可同步做「甩名」,可以用套現所得,再購入多一個單位做50%按揭,並以租金收入支撐供款,變成「零首期」之下,多了一間物業。例如,如果以350萬元作首期,購入約康怡花園約700萬元單位,做50%按揭,年期30年,以現時實際按息約3.625厘計,每月供款約15,962萬元。以該屋苑近日租金計算,租金足以支付每月供款有餘。

不過,以上轉按套現方式皆有不同的條件限制。首先,是壓力測試方面,如要加大貸款額至1,050萬元,壓力測試下最低家庭入息要有約10萬元,較不套現下轉按只要約6.9萬元的入息,要求明顯是高了。另外,如要做甩名轉按再購入多一間物業,也要考慮家人是否也有足夠入息去申請另一間物業按揭。如不知何計算入息要求,可找按揭代理協助分析,會更清晰明確。

HOMEfeel ISSUE 56 : Sep 2023